Sabah stratejisi

Fed'in enflasyonu kontrol altına almak için ekonomiyi soğutmaya yönelik agresif politikalarının ekonomik verilerde kendini göstermeye başlamasıyla (PMI beklentilerin altında açıklandı) küresel piyasalarda risk iştahı dün pozitif...

Fed'in enflasyonu kontrol altına almak için ekonomiyi soğutmaya yönelik agresif politikalarının ekonomik verilerde kendini göstermeye başlamasıyla (PMI beklentilerin altında açıklandı) küresel piyasalarda risk iştahı dün pozitif seyretti. Dün S&P 500 ve Dow Jones %1,2 ve %1,3 yükseliş kaydederken Nasdaq %0,9 yükselişle kapattı. Avrupa'da piyasalar pozitif tarafta seyretti. Euro Stoxx 50 endeksi %1,5 yükseliş kaydetti. Dolar endeksi (DXY) yataydı ve kapanış 112'den gerçekleşti. Yurtiçi tarafta ise BİST-100 endeksi 3.940-4.009 seviyeleri arasında işlem gördü. Kapanış 3.978'den gerçekleşirken günlük yükseliş %1,1 olarak hesaplandı. İşlem hacmi de 76,8 milyar TL oldu. SASA, EREGL ve TOASO hisselerindeki yukarı yönlü hareketler endeksin yükselişinde etkili oldu. Diğer taraftan XBANK %1'in üzerinde günlük düşüş kaydetti. Bugüne bakıldığında ABD vadelileri yatay seyrediyor. Asya'da ise pozitif bir görüntü var. MSCI Asya Pasifik endeksi %0,5 civarında alıcılı. Yurtiçinde de endekste alıcı bir açılış bekliyoruz. Veri tarafında bugün yurtiçinde reel kesim güven endeksi ile kapasite kullanımını takip ediyor olacağız. ABD'de ise CB tüketici güven endeksi ile Richmond Fed sanayi endeksi açıklanacak.

MAKROEKONOMİ

ABD tarafında, yılın son çeyreğine girerken ekonomik faaliyetlerin seyrine ilişkin sinyal verecek olan ekim ayı S&P Global imalat ve hizmet sektörleri öncü PMI verileri takip edildi. Ekim ayında imalat PMI, 52'den 49,9 seviyesine beklentilerin üzerinde gerileyerek Haziran 2020'den bu yana ilk kez daralma bölgesine geçti, beklentiler ise 51 seviyesine gerilemesi yönündeydi. Yeni siparişlerdeki düşüşler talepte daralmaya işaret ederken, firmalar, özellikle yeni ihracat siparişlerindeki azalmada küresel çapta güçlenen doların ve önemli ihracat pazarlarındaki zorlu ekonomik koşulların, baskı unsurları olduğunu bildirdikleri gözlendi. Ayrıca firmaların, yüksek enflasyon ve zayıflayan talep nedeniyle artan stokların olumsuz etkilerini vurguladıkları görüldü. Diğer yandan, zayıflayan taleple birlikte tedarik zinciri sıkıntılarının hafiflemesiyle imalat sektöründe girdi fiyatlarının artış hızı yavaşlasa da yüksek seyrini sürdürdü. Hizmet PMI da ekimde hafif yükseliş beklentisine karşın yüksek seyreden enflasyon ve yükselen faiz oranlarının etkisiyle zayıf müşteri talebiyle 49,3'ten 46,6 seviyesine gerileyerek hizmet sektöründe daralmanın hızlandığına işaret etti ve son üç aydır daralma bölgesindeki seyrini sürdürdü.

Ayrıca Avrupa genelinde de yavaşlayan bölge ekonomisi ve yükselen enflasyon ortamında son ekonomik görünüme ilişkin bilgi verecek olan ekim ayı S&P Global imalat ve hizmet sektörleri öncü PMI verileri izlendi.

- Ekim ayında imalat PMI'lara bakıldığında, tüm ülkelerde daralma hızlarının arttığına işaret etti, bununla birlikte Almanya, Euro Bölgesi ve İngiltere'de beklentilerin üzerinde, Fransa'da ise beklentilerin altında düşüşler gözlendi. Euro Bölgesi genelinde ekimde imalat PMI, 48,4'ten 46,6'ya gerileyerek bölgede fabrika faaliyetinde art arda dördüncü en keskin daralmaya işaret etti. Detaylara bakıldığında, özellikle imalat ve enerji yoğun sektörlerin, yüksek üretim kaybı bildirdikleri ve kış yaklaşırken zayıf talep nedeniyle yükselen stoklar ve beklenenden daha zayıf satışlar konusunda giderek daha fazla endişelendikleri görüldü.

- Ekim ayında hizmet PMI'lara bakıldığında ise, Almanya ve Euro Bölgesi'nde daralma hızlarının beklentilerin üzerinde arttığına işaret ederken, İngiltere'de 50 eşik seviyesinin altına gerileyerek daralma bölgesine geçti, Fransa'da ise büyüme bölgesinde kalmakla birlikte beklentilerin üzerinde gerileyerek büyüme hızının yavaşladığını gösterdi. Euro Bölgesi genelinde ekimde hizmet PMI, artan enflasyonist baskılar ve artan yaşam maliyeti nedeniyle zayıflayan talep ve ekonomik belirsizlik nedeniyle 48,8'den 48,2'ye gerileyerek hizmet sektöründe son üç ayın en sert daralmasına işaret etti. Özellikle, hizmet sektörü ekimde pandemi dönemi hariç tutulduğunda Mayıs 2013'ten bu yana en sert oranda daraldı.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, TSİ 16'da konut piyasası verilerinden, ağustos ayı S&P/Case-Shiller 20 Kent Konut Fiyat Endeksi takip edilecek. Temmuz ayında S&P/Case-Shiller 20 Kent Konut Fiyat Endeksi aylık %0,8 gerilerken, yıllık artış hızı da %18,7'den %16,1'e gerileyerek yavaşlamayı sürdürmüştü. Öncesinde açıklanan eylül ayı ikinci el konut satışları ve konut başlangıçları gibi veriler de konut piyasasındaki zayıflamayı teyit etmişti. Özellikle ABD'de konut talebindeki yavaşlamanın belirginleşmesiyle konut fiyatları artış hızındaki yavaşlamanın sürmesi beklenmekte. Bu kapsamda, ağustosta S&P/Case-Shiller 20 Kent Konut Fiyat Endeksinin yıllık artış hızının %14'e yavaşlaması bekleniyor.

Ayrıca ABD'de TSİ 17'de tüketici güveni göstergelerinden ekim ayına ilişkin Conference Board tüketici güveni endeksi takip edilecek. Eylül ayında Conference Board tüketici güven endeksi 108 seviyesine yükselerek nisan ayından bu yana en yüksek seviyede gerçekleşmişti. Endeksin ekim ayında ise 106,5 seviyesine hafif gerilemesi bekleniyor.

Bunun yanında, Almanya'da TSİ 11'de imalat, inşaat, toptan ve perakende ticaret sektörlerinde faaliyet gösteren firmaların, ekonomide mevcut ve gelecek 6 aylık döneme yönelik değerlendirmelerini yansıtan IFO iş dünyası endeksi ekim ayı verisi takip edilecek. Endeks, eylül ayında 88,6'dan 84,3'e gerilemiş ve böylece Mayıs 2020'den bu yana en düşük seviyede gerçekleşmişti. Raporda firmaların, özellikle enerji yoğun sektörlerin önümüzdeki döneme ilişkin karamsar olmaları ve firmaların yaklaşık üçte ikisinin tedarik darboğazlarından endişelerini vurgulamasıyla cari koşullar alt endeksine göre beklentiler alt endeksinde daha sert düşüş gözlenmişti. Endeksin ekimde de düşüşünü sürdürmesi bekleniyor.

Ayrıca TSİ 11.55'te BoE Başekonomisti Pill'in konuşması, BoE'nin para politikasına ve faiz artış hızına yönelik olası yeni sinyaller bakımından takip edilecek.

Yurt içinde ise, TSİ 10'da ekim ayı sektörel ve reel sektör güven endeksleri ile kapasite kullanım oranı verileri takip edilecek. Eylül ayı güven endekslerine bakıldığında, perakende ticaret güven endeksindeki artışın öncülük etmesiyle hizmet, inşaat ve tüketici güven endeksi artış kaydetmişti, şubat ayından bu yana ardı ardına ivme kaybeden profesyonellerin güvenine dair izlenen arındırılmış reel kesim güven endeksi ise düşüşünü sürdürmüştü ve Temmuz 2020'den bu yana en düşük seviyede gerçekleşmişti. İhracata yönelik izlediğimiz göstergelerden ''gelecek 3 aya yönelik ihracat siparişleri''ndeki tempo kaybı hız kesse de Nisan 2021'den bu yana en düşük seviyede kaydedilmişti. Eylül ayıyla birlikte çeyreksel ortalamaya baktığımızda ise, 2. çeyreğe göre inşaat ve tüketici güveninde iyileşme gözlenirken, diğer güven endekslerinde düşüş yaşanmıştı. Kapasite kullanım oranı ivme kaybetse de 2021 yılına göre gücünü korumayı sürdürmüştü. Dolayısıyla öncü veriler büyümede ikinci çeyreğe göre kısmi bir ivme kaybına işaret etmekteydi.

TCMB Analitik Bilanço verilerine göre, 21 Ekim haftasında toplam ve net rezervin azaldığını hesaplamaktayız. İlgili haftada toplam rezervin 1,9 milyar USD azalışla 114,1 milyar USD'ye, net uluslararası rezervin ise 2,4 milyar USD azalışla 11,7 milyar USD'ye gerilediğini öngörmekteyiz.

ŞİRKET HABERLERİ

Anadolu Isuzu (ASUZU, Sınırlı Pozitif): Anadolu Isuzu, 2022 yılı 3. çeyrek net dönem karını 281,2mn TL olarak açıklamıştır. Bir önceki yılın aynı döneminde ise Şirket 17,6mn TL net dönem karı açıklamıştı. Şirket 2021'in 3. çeyreğinde 611,7mn TL olan satış gelirlerini, 3Ç2022'de %186,8 oranında arttırarak 1.754mn TL'ye çıkarmıştır. Brüt kar ise %256,6 oranında artmış ve 383,4mn TL olarak gerçekleşmiştir. Şirketin operasyonel giderleri %83,3 oranında artarak 103,6mn TL olurken, net faaliyet karı da 205,4mn TL (3Ç2021'de 53mn TL net faaliyet karı) olarak gerçekleşmiştir. Bunun yanında Şirketin FAVÖK'ü 3. çeyrekte 299,1mn TL olurken FAVÖK marjı yıllık 6,6 puan artmış ve %17 olmuştur. Finansman tarafında 58,3mn TL net gider kaydedilirken, 105,4mn TL vergi geliri sonrası Şirket'in 2022 yılı 3. çeyrek net dönem karı 281,2mn TL olarak gerçekleşmiştir.

3. çeyrek karı sonrasında Şirket'in Ocak - Eylül 2022 dönemindeki net dönem karı yıllık 491,7mn TL artarak 532mn TL'ye yükselmiştir.

Ayrıca Şirket 2022 yılı beklentileriyle ilgili olarak satış hacmi beklentisini orta-onlu yüzdelerden düşük-yirmili yüzdelere revize etmiştir. İç pazar ve uluslararası pazar beklentileri ise değişmemiştir.

Karsan (KARSN, Sınırlı Pozitif): Bir Uluslararası Sürdürülebilirlik Derecelendirme Şirketi olan Refinitiv tarafından gerçekleştirilen BIST (Borsa İstanbul) Sürdürülebilirlik Derecelendirmesine göre Şirketin notu "B-"den "B"ye yükselmiştir.

Migros (MGROS, Nötr): Migros Ticaret A.Ş.'nin %100 bağlı ortaklığı olacak yeni şirketin nakden ödenecek olan kuruluş sermayesinin 4.5mn TL olacağı duyurulmuştu. Söz konusu şirket, "Migen Enerji ve Elektrikli Araç Şarj Hizmetleri A.Ş." unvanı ile kurulmuş olup 21.10.2022 tarihinde İstanbul Ticaret Sicili Müdürlüğü tarafından tescil edilmiştir.

SEKTÖR HABERLERİ

Volatilite Bazlı Tedbir Sistemi (VBTS) kapsamında HUNER.E ve YEOTK.E paylarında 25/10/2022 tarihli işlemlerden (seans başından) 24/11/2022 tarihli işlemlere (seans sonuna) kadar brüt takas uygulanacaktır. İlgili payda halihazırda uygulanmakta olan ve VBTS kapsamında önceki aşamalarda tanımlanan tedbirler de (açığa satış ve kredili işlem yasağı tedbiri) brüt takas tedbirinin uygulandığı süre boyunca devam edecektir.

Ayrıca, Sermaye Piyasası Kurulu kararı uyarınca devreye alınan Volatilite Bazlı Tedbir Sistemi (VBTS) kapsamında ALKA.E, CONSE.E ve KTSKR.E payları 25/10/2022 tarihli işlemlerden (seans başından) 24/11/2022 tarihli işlemlere (seans sonuna) kadar açığa satışa ve kredili işlemlere konu edilemeyecektir.

Not: VBTS kapsamında getirilen tedbirler, payın işlem gördüğü pazarın/platformun işlem kuralları, pazar değişimi veya diğer nedenlerle uygulanan işlem esaslarından ayrı olarak değerlendirilir. Buna göre VBTS tedbirleri diğer düzenlemeler veya kararlarla uygulamaya alınan işlem esaslarının geçerlilik süresinden ayrı olarak tedbir süresinin sonuna kadar uygulanmaya devam eder.

DİĞER ŞİRKET HABERLERİ

Anatolia Tanı ve Biyoteknoloji (ANGEN): 3 yatırımcı sahip olduğu 13,1mn TL'lik nominal hisseyi borsada işlem gören tipe dönüşüm için MKK'ya kaydettirdi. Şirketin ödenmiş sermayesi 110mn TL seviyesinde bulunuyor. Buna göre MKK'ya kaydettirilen söz konusu hisseler, ödenmiş sermayenin %11,9'unu oluşturuyor.

Diğer taraftan, kayıt yaptıran yatırımcılardan Tankut İkizler kayıt yaptırdığı 10,9mn TL nominal değerli payı Borsa'da işlem gören niteliğe dönüştüğü tarihten itibaren başlayan bir yıllık süre içerisinde Borsa'da satışa konu etmeyeceğimi taahhüt ettiğini bildirmiştir.

Birleşim Mühendislik (BRLSM): Şirket İNFO Yatırım Menkul Değerler A.Ş. ile yaptığı Likidite Sağlayıcılık Anlaşması 25.10.2022 tarihinden başlamak üzere 1 yıl süre ile uzatmıştır.

Çimbeton (CMBTN): Çimbeton Hazırbeton ve Prefabrik Yapı Elemanları Sanayi ve Ticaret Anonim Şirketi Çeşme Şubesi"nin tescil işlemleri 21 Ekim 2022 tarihinde tamamlanmış olup, tescile ilişkin bilgilendirme bugün tarihli Türkiye Ticaret Sicili Gazetesi'nde yayımlanmıştır.

Doğu Aras Enerji (ARASE): Şirketin bağlı ortaklığı Aras Elektrik Dağıtım A.Ş.'nin yeni yatırım faaliyetleri sonucu oluşan, öncesinde kullanılmış ve ekonomik ömrünü doldurmuş hurda malzemelerden (Bakır, Demir, Alüminyum, Beton Direk v.s.) bir bölümünün satışı ile ilgili olarak 143mn TL (KDV Hariç) tutarlı dört yıllık sözleşme imzalanmıştır. Satış tutarından elde edilen gelirin yeni yatırımların finansmanında kullanılacağı açıklanmıştır.

Söktaş (SKTAS): Şirket, 153,8mn TL olan çıkarılmış sermayesinin 68,2mn TL (%44,34) nakit karşılığı (bedelli) ve 78mn TL (%50,71) iç kaynaklardan karşılanarak toplam 146,2mn TL artırılarak 300mn TL'ye çıkarılmasına karar verildiğini duyurmuştur.

FAİZ PİYASALARI

Pazartesi günü ağırlıklı ortalama fonlama maliyeti %15,55'ten %11,48 seviyesine geriledi. TCMB dün 15 milyar TL'lik (%10,50'den, 7 gün vadeli) haftalık repo ihalesi açtı. Toplam fonlama tutarı ise repo ihaleleri kaynaklı 272,1 milyar TL oldu.

Yurt içi tahvil piyasasında, dün verim eğrisinde faizlerde kısa vadeli tarafta düşüşler gözlenirken, orta ve uzun vadeli tarafta yükselişler görüldü. Bu kapsamda, günlük bazda kısa tarafta 25 baz puana yaklaşan düşüşler gözlenirken, orta ve uzun vadeli tarafta 30 baz puana yaklaşan yükselişler görüldü.

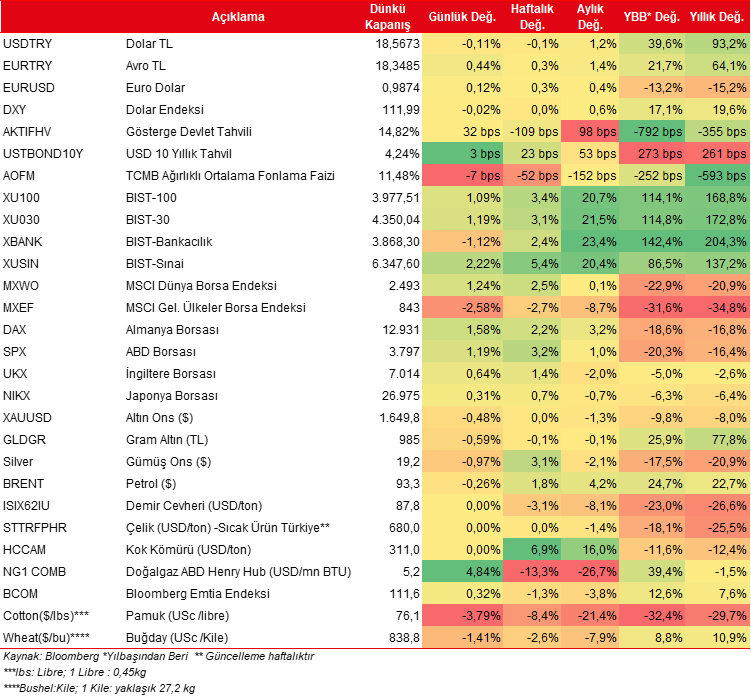

GÜNLÜK ÖZET PİYASA VERİLERİ

Kaynak Ziraat Yatırım

Türkçe karakter kullanılmayan ve büyük harflerle yazılmış yorumlar onaylanmamaktadır.