Sabah stratejisi

ABD'de borsa endekslerinin toparlanmasında açıklanan finansallar yardımcı olmaya devam ediyor. Genel olarak iyi gelen banka finansallarının ardından dün Netflix'in iyi sonuçlar açıklaması bu sabah Nasdaq vadelisinde %1 civarında...

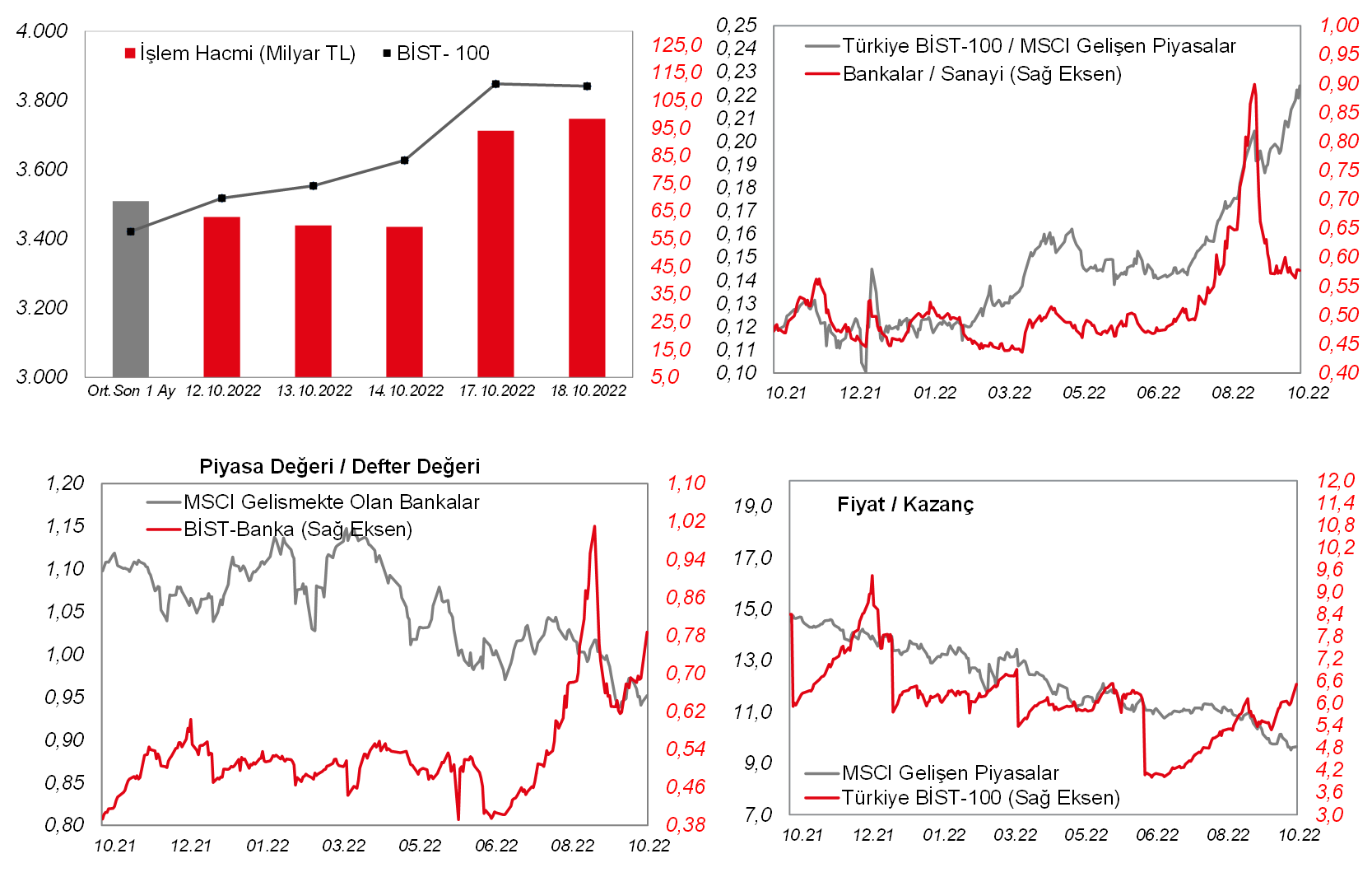

ABD'de borsa endekslerinin toparlanmasında açıklanan finansallar yardımcı olmaya devam ediyor. Genel olarak iyi gelen banka finansallarının ardından dün Netflix'in iyi sonuçlar açıklaması bu sabah Nasdaq vadelisinde %1 civarında bir yükselişe neden oluyor. ABD'de ana endeksler dün de ortalama %1 primle günü tamamlamıştı. Diğer yandan, bu sabah Asya borsaları karışık bir görüntü sergileseler de Avrupa vadelilerinde de alıcılı bir seyir var. Euro Bölgesi'nde bugün enflasyon rakamları izlenecekken, ABD'de ikincil önem sahip veriler takip edilecek. Aylık ortalamalarının üzerine çıkarak kısa vadeli olumlu bir teknik görüntü yakalayan ABD ana endekslerindeki toparlanmaya finansallar destek vermeye devam edebilir. Yurtdışı piyasalara paralel BIST100 endeksinin de güne alıcılı bir görüntüyle başlamasını bekliyoruz. Bir önceki gün yaşanan sert yükselişin ardından dün açılışta da 3.927 seviyesine kadar çıkan endeks buradan kar satışları ile karşılaşarak günü hafif kayıpla 3.842 seviyesinden tamamlamıştı. Olumlu beklenen üçüncü çeyrek finansalları öncesinde kar satışlarının devam etmesini beklemezken, endeksi bugün tekrar 3.900 seviyesinin üzerine çıkarak gün içerisinde bu seviyenin üzerinde kalmak isteyebileceğini öngörüyoruz.

![]()

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

MAKROEKONOMİ

ABD tarafında, eylül ayı sanayi üretimi ve kapasite kullanım oranı verileri takip edildi. Sanayi üretimi ağustosta aylık %0,1 daralmanın ardından eylül ayında %0,4 artışla beklentilerin (%0,1 artış) üzerinde artış kaydederken, kapasite kullanım oranı da hafif düşüş beklentilerine karşın %80,1'den %80,3'e hafif yükseldi.

Bunun yanında, Almanya'da ekonominin seyrine ve gelecek döneme ışık tutacak olan ekim ayı ZEW cari koşullar ve beklentiler endeksleri açıklandı. Buna göre, ZEW cari koşullar endeksi -60,5'ten -72,2'ye gerileyerek beklentilerin üzerinde düşüş kaydederken, beklentiler endeksi ise düşüş beklentilerine karşın -61,9'dan -59,2'ye hafif toparlandı. Bununla birlikte, cari koşullar endeksi pandeminin başlarından bu yana en düşük seviyeye gerilerken, beklentiler endeksi ise hafif artış sergilemesine karşın birçok anket katılımcısının, yükselen enerji fiyatlarının etkisiyle ülkede resesyonun şimdiden başladığını değerlendirmeleri ve önümüzdeki altı ay boyunca ekonomik görünüm konusunda karamsar olduklarını belirtmesiyle küresel finans krizinin etkili olduğu 2008 yılından bu yana en düşük seviyelerdeki seyrini sürdürdü.

Yurt içinde, TCMB tarafından yayınlanan uluslararası yatırım pozisyonu istatistiklerine göre, net uluslararası yatırım pozisyonu açığı ağustosta aylık 4,4 milyar USD artışla -223,1 milyar USD seviyesine yükseldi. Türkiye'nin uluslararası yatırım pozisyonu/GSYH oranına 2010 yılından bu yana bakıldığında, en düşük seviyeyi 2020 yılı sonu itibarıyla -%53,9 seviyesiyle görmüştü, bu yıl temmuz ayında -%26,4 seviyesine kadar gerilemesinin ardından ağustos ayında -%27 seviyesine hafif yükseldiği gözlenmekte (GSYH için 2022 yılı ikinci çeyrek kümülatif verisini dikkate almaktayız).

Ayrıca TCMB tarafından yayınlanan ağustos ayı konut fiyat endeksinin aylık artış hızı %8 seviyesinde yatay seyrederken, yıllık artış hızı ise %173,9'dan %184,6'ya yükselerek yeni bir rekor seviyeye ulaştı. Konut fiyatları reel olarak da yıllık %57,2 arttı.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, TSİ 15.30'da konut piyasası verilerinden, eylül ayı konut başlangıçları ve inşaat izinleri verileri takip edilecek. Konut başlangıçları ağustosta zayıf seyir beklentilerine karşın aylık %12,2 oranında güçlü artış kaydetmişti, söz konusu artışta özellikle artan kiraların, çok aileli konutların (apartmanlar vb.) inşaatını hızlandırması etkili olmuştu. Ağustosta konut başlangıçlarında aylık güçlü artış gözlense de, giderek daha fazla sıkılaşan finansal koşullar nedeniyle bu artışların sürmeyeceği değerlendirilmekte. Bu kapsamda eylül ayında konut başlangıçlarının aylık %7,1 oranında gerilemesi bekleniyor. Gelecek döneme ilişkin konut talebinin bir göstergesi olan inşaat izinleri ise ağustosta aylık %8,5 düşüşle Haziran 2020'den beri en düşük seviyeye gerilemişti. Eylül ayında inşaat izinlerinin aylık %2 gerileyerek düşüşünü sürdürmesi bekleniyor.

Ayrıca Fed'in 12 adet bölge başkanlıklarından gelen ekonomik verilerle oluşturulan Bej Kitap raporu TSİ 21'de yayınlanacak. Raporda, ABD ekonomisine ilişkin güncel değerlendirmeler ve gelecek döneme ilişkin beklentiler takip edilecek.

Bunun yanında, TSİ 20'de Minneapolis Fed Başkanı Kashkari'nin konuşması takip edilecek.

Avrupa tarafında, ECB'nin ve BoE'nin para politikasının sıkılaşma derecesine ve faiz artış hızına da yön verecek olan enflasyon verilerinden, Euro Bölgesi'nde eylül ayı nihai TÜFE verisi TSİ 12'de ve İngiltere'de eylül ayı TÜFE verisi TSİ 09'da takip edilecek. Euro Bölgesi'nde eylül ayı öncü TÜFE, enerji ve gıda fiyatlarındaki artışların etkisiyle aylık %1,2 artışla beklentileri aşarken, yıllık bazda da %9,1'den %10 seviyesine yükselerek çift haneli seviyelere gelmiş ve yeni bir rekor seviyeye ulaşmıştı. Rusya'nın Kuzey Akım 1 hattı üzerinden Avrupa'ya doğal gaz akışını eylül ayının başlarında süresiz olarak durdurma kararını almasıyla yoğunlaşan enerji krizinin enflasyonist baskıları önümüzdeki aylarda artırması bekleniyor. İngiltere'de ise TÜFE, ağustosta aylık bazda %0,5 artışla beklentilerin altında artış kaydederken, yıllık bazda ise %10,1'den %9,9'a yavaşlamıştı. Buna karşın çekirdek TÜFE, aylık bazda %0,3'ten %0,8'e hızlanırken, yıllık bazda ise %6,2'den %6,3'e yükselmişti. İngiltere Merkez Bankası (BoE), enflasyonun bu yılın son çeyreğinde %13'ün hafif üzerine yükselerek zirveye ulaşmasını ve 2023 yılının büyük kısmında çok yüksek seviyelerde seyretmesini beklemekte. İngiltere'de eylül ayında ise yıllık bazda TÜFE'nin %10 seviyesine yükselerek yeniden çift haneli seviyelere ulaşması bekleniyor.

ŞİRKET HABERLERİ

Emlak Konut GYO (EKGYO, Nötr): İstanbul Başakşehir Hoşdere 7. Etap Arsa Satışı Karşılığı Gelir Paylaşımı İşi'nin sözleşmesi, Yüklenici AYDUR Yapı A.Ş. ile 14.10.2022 tarihinde imzalanmıştır. Sözleşme değerleri şu şekildedir: Arsa Satışı Karşılığı Satış Toplam Geliri (ASKSTG) : 2.870mn TL; Arsa Satışı Karşılığı Şirket Payı Gelir Oranı : %30,00; Arsa Satışı Karşılığı Şirket Payı Toplam Geliri (ASKŞPTG) : 861mn TL

Öte yandan, T.C. Çevre, Şehircilik ve İklim Değişikliği Bakanlığı Altyapı ve Kentsel Dönüşüm Hizmetleri Genel Müdürlüğü ile Şirket arasında imzalanan "Dönüşüm Uygulamalarına İlişkin İş Birliği Protokolü" çerçevesinde Bakanlık adına Şirket tarafından ihale edilen İstanbul Beyoğlu Okmeydanı Kentsel Dönüşüm 1. Etap 1. Kısım Konut ve Ticaret İnşaatları İle Altyapı ve Çevre Düzenleme İşi'nin sözleşmesi, Yüklenici Egemen İnş. ve Tic. A.Ş. & Okyanus Enerji Üretim İnş. A.Ş. İş Ortaklığı ile 13.10.2022 tarihinde imzalanmıştır. Sözleşme Bedeli: 789mn TL + KDV'dir.

Girişim Elektrik (GESAN, Sınırlı Pozitif): Şirket, Azerbaycan Maliye Bakanlığı ile ülkenin ilk Rüzgar Enerjisi Santrali olacak 11,5 MW gücündeki RES Projesinin ''Rüzgar türbini dahil tüm ekipmanların tedariği, elektrifikasyonu, montajı ve otomasyonu ile şebekeye bağlantısı işi'' için anlaşmaya varmıştır. Anlaşma bedeli 18,1mn Euro'dur.

SEKTÖR HABERLERİ

Konut: TCMB tarafından Ağustos 2022 dönemine ilişkin Konut Fiyat Endeksi (KFE) verileri açıklandı. Buna göre; 2022 yılı Ağustos ayında bir önceki aya göre %8,0 oranında artan KFE, bir önceki yılın aynı ayına göre nominal olarak %184,6, reel olarak ise %57,2 oranında artmıştır.

Volatilite Bazlı Tedbir Sistemi (VBTS) kapsamında AKFGY.E, ALMAD.E ve SAYAS.E payları 19/10/2022 tarihli işlemlerden (seans başından) 18/11/2022 tarihli işlemlere (seans sonuna) kadar açığa satışa ve kredili işlemlere konu edilemeyecektir.

Yine Volatilite Bazlı Tedbir Sistemi (VBTS) kapsamında IHAAS.E paylarında 19/10/2022 tarihli işlemlerden (seans başından) 18/11/2022 tarihli işlemlere (seans sonuna) kadar brüt takas uygulanacaktır.

Ek olarak Volatilite Bazlı Tedbir Sistemi (VBTS) kapsamında SMRTG.E payları 19/10/2022 tarihli işlemlerden (seans başından) 18/11/2022 tarihli işlemlere (seans sonuna) kadar emir paketi tedbiri ile işlem görecektir. Emir paketi tedbiri, "piyasa emri ve piyasadan limite emir girişinin kısıtlanması", "emir iptalinin, emir miktar azaltımı ile emir fiyat kötüleştirmesinin yasaklanması" ve "emir toplama bilgi yayınının kısıtlanması" uygulamalarını kapsamaktadır. İlgili payda halihazırda uygulanmakta olan ve VBTS kapsamında önceki aşamalarda tanımlanan tedbirler de (açığa satış ve kredili işlem yasağı ile brüt takas tedbirleri) emir paketi tedbirlerinin uygulandığı süre boyunca devam edecektir.

Not: VBTS kapsamında getirilen tedbirler, payın işlem gördüğü pazarın/platformun işlem kuralları, pazar değişimi veya diğer nedenlerle uygulanan işlem esaslarından ayrı olarak değerlendirilir. Buna göre VBTS tedbirleri diğer düzenlemeler veya kararlarla uygulamaya alınan işlem esaslarının geçerlilik süresinden ayrı olarak tedbir süresinin sonuna kadar uygulanmaya devam eder.

DİĞER ŞİRKET HABERLERİ

Kalekim (KLKIM): Şirket'in 2022 yılının üçüncü çeyreğinde ana ortaklık net dönem kârı bir önceki yılın aynı dönemine göre %90,3 oranında artarak 84mn TL olarak gerçekleşmiştir. Ortalama piyasa beklentisi 89mn TL idi. Şirket'in satış gelirleri üçüncü çeyrekte bir önceki yılın aynı dönemine göre %169 artarak 560,9mn TL'ye yükselirken, satış maliyetleri ise geçen yılın üçüncü çeyreğine göre %187 artarak 370,2mn TL'ye yükselmiştir. Böylece şirketin brüt satış kârı 190,7mn TL olarak gerçekleşirken brüt kâr marjı da 4,2 puan azalarak %34'e gerilemiştir. Şirketin operasyonel giderleri aynı dönemde %130 artarak 92,2mn TL'ye yükselirken, diğer faaliyetlerden net 0,5mn TL gelir elde etmiştir. Böylece şirketin faaliyet kârı da geçen yılın aynı dönemine göre %139 artarak 99mn TL'ye ulaşmıştır. Şirketin FAVÖK de aynı dönemde %136 oranında artarak 106,3mn TL'ye ulaşırken, FAVÖK marjı da 2,6 puan azalarak %19'a gerilemiştir. Şirket'in 1,2mn TL olan finansman gideriyle 18,2mn TL vergi giderinden sonra ana ortaklık net dönem kârı 84mn TL olarak gerçekleşmiştir.

Üçüncü çeyrek kar rakamıyla birlikte Şirket'in Ocak-Eylül dönemi ana ortaklık net dönem karı %175,8 oranında artarak 265,3mn TL'ye ulaşmıştır.

Arena Bilgisayar (ARENA): Şirket ile fiber optik ve data kablo üreticisi Erat Telekomünikasyon Ltd. Şti. arasında Erat marka fiber optik ve data kablolarının, bağlantı ve sonlandırma elemanlarının ve aksesuarların Türkiye genelinde ve yurtdışında dağıtımına ilişkin distribütörlük anlaşması imzalamıştır. Erat Kablo ile yapılan anlaşmanın Şirketin satışlarına yıllık 10mn USD üzerinde katkı sağlaması beklenmektedir.

DAGİ Giyim Sanayi (DAGI): Şirket'in, Forum Gaziantep'te bulunan mağazası kapatılmıştır. Kapanan mağazayla birlikte şirketin bayileri ve e-ticaret hariç olmak üzere, güncel mağaza sayısı 94 olmuştur.

Esenboğa Elektrik (ESEN): Şirketin güneş enerji santralleri anahtar teslimi müteahhitlik faaliyetleri kapsamında, Mercedes Benz Türk A.Ş ile "Mercedes Genel Müdürlük Çatı Öztüketim Güneş Enerji Santrali" kurulumu sözleşmesi imzalanmıştır. Sözleşme bedeli KDV hariç 3,4mn USD'dir (63,5mn TL+KDV).

Kaplamin Ambalaj (KAPLM): Şirketin %100 bağlı ortağı olan Prigo Dijital Baskı ve Ambalaj Çözümleri Sanayi ve Ticaret A.Ş'nin sermayesi Ayni ve Ortak Alacaklarının Sermayeye ilavesi suretiyle 9,1mn TL den 28,5mn TL'ye artırılmıştır. Ayrıca yine grup firmalarından Ova Oluklu Mukavva Ambalaj Sanayi Ve Ticaret A.Ş. ve Yalova Ambalaj Sanayi Ve Ticaret A.Ş. de sermaye artırımına Ayni olarak katılmıştır.

Orge Enerji (ORGE): Şirketin, İstanbul ilinde inşa edilecek Göncay Plastik Çatı Güneş Enerji Santrali Projesi'nin anahtar teslim kurulum işlerine yönelik olarak verdiği 1,3mn USD+KDV tutarındaki teklifin kabul edildiği ve ihalenin Şirket lehine sonuçlandığı Şirkete bildirilmiştir. İşveren ile sözleşme görüşmelerine başlanmıştır. İşin 120 günde tamamlanması planlanmaktadır.

Türkiye Kalkınma ve Yatırım Bankası (KLNMA): Banka, plasman imkanlarını artırmak amacıyla, 2 milyar TL olan çıkarılmış sermayesinin, tamamı nakden karşılanmak suretiyle 500mn TL (%25 oranında) artırılarak 2.500mn TL'ye çıkarılmasına karar verildiğini duyurmuştur.

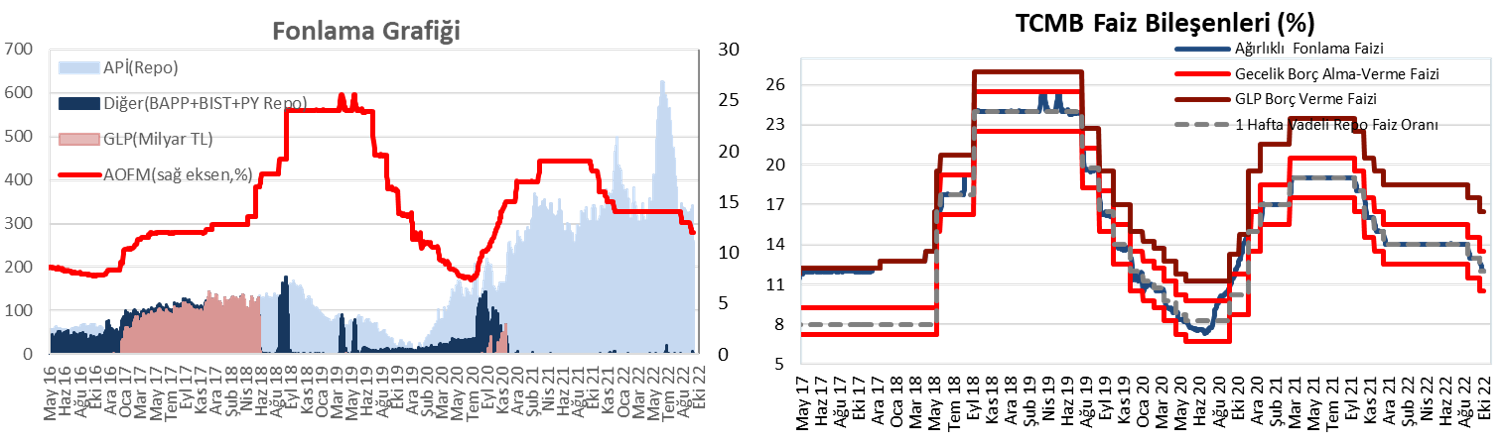

FAİZ PİYASALARI

Salı günü ağırlıklı ortalama fonlama maliyeti %12 seviyesinde yatay seyretti. TCMB dün 49 milyar TL'lik (%12'den, 7 gün vadeli) haftalık repo ihalesi açtı. Toplam fonlama tutarı ise repo ihaleleri kaynaklı 228 milyar TL oldu.

Yurt içi tahvil piyasasında, dün verim eğrisi genelinde faizlerde düşüşler görüldü. Bu kapsamda, günlük bazda kısa vadeli tarafta 30 baz puana varan düşüşler gözlenirken, orta ve uzun vadeli tarafta 260 baz puana varan düşüşler görüldü.

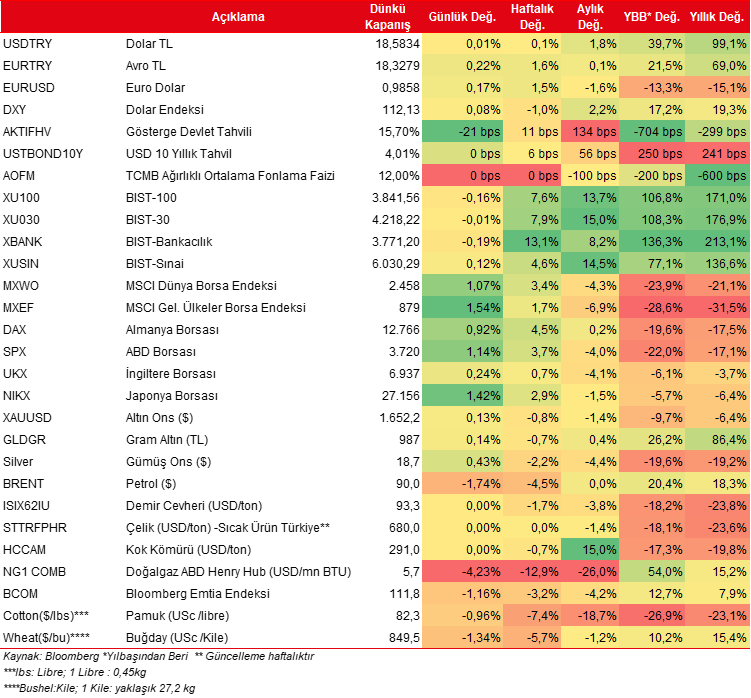

GÜNLÜK ÖZET PİYASA VERİLERİ

Kaynak Ziraat Yatırım

Türkçe karakter kullanılmayan ve büyük harflerle yazılmış yorumlar onaylanmamaktadır.